O processo contínuo de desancoragem das expectativas de inflação, acentuado pela forte depreciação do real e pela desconfiança quanto à política fiscal, devem levar o Banco Central (BC) a acelerar o ritmo de aperto da taxa básica de juros pela segunda reunião seguida do Comitê de Política Monetária (Copom). Se uma alta mais célere da Selic já era esperada por boa parte do mercado por conta da resiliência da atividade econômica, agora esse cenário é dado como certo após as medidas de contenção de despesas anunciadas pelo governo decepcionarem os agentes financeiros.

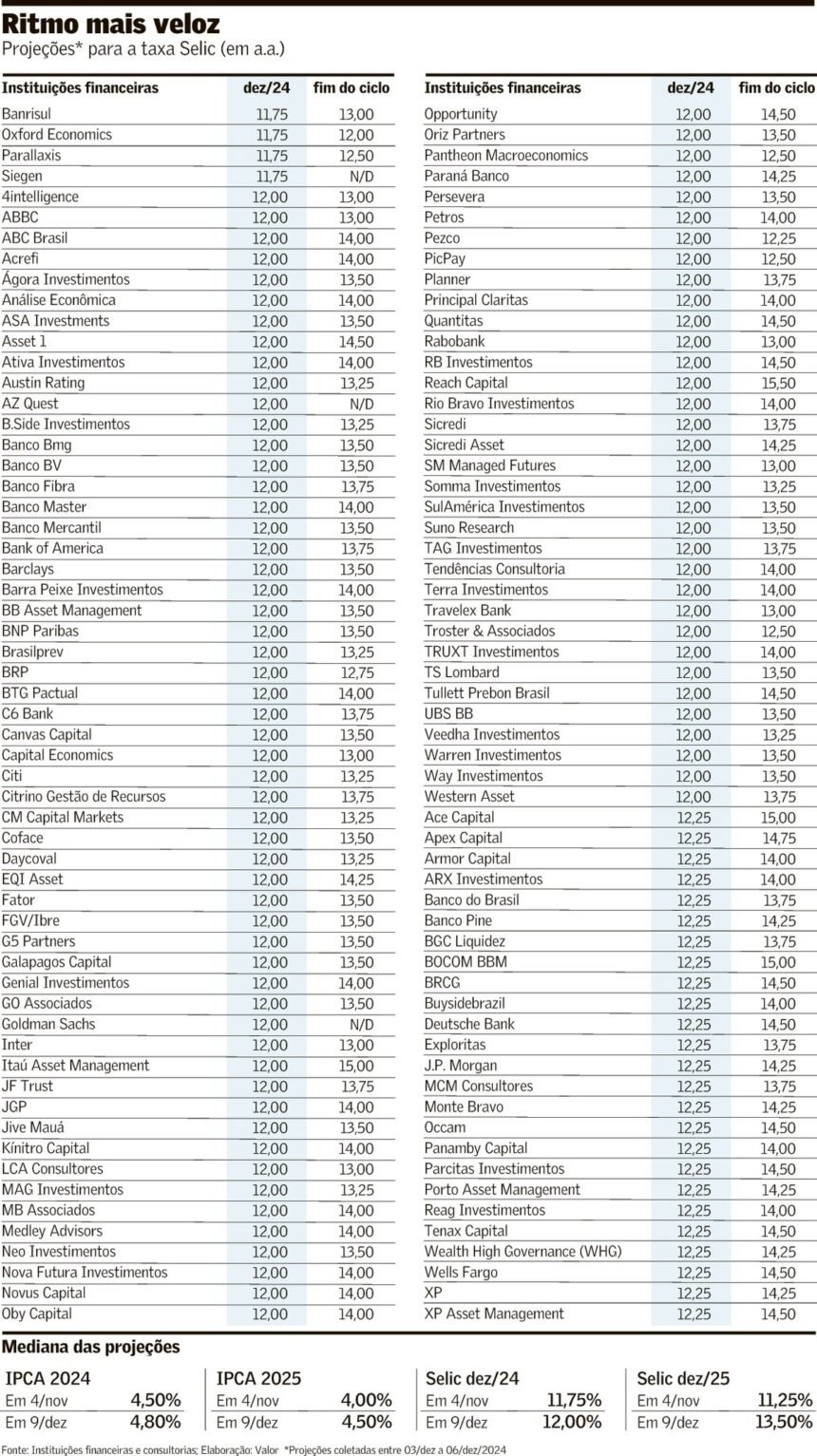

Das 117 instituições consultadas pelo Valor, apenas quatro projetam que o Copom mantenha o ritmo de alta de juros em 0,5 ponto percentual na sua reunião dos dias 10 e 11 de dezembro. O cenário-base da maioria dos economistas é de um aperto de 0,75 ponto, o que levaria a Selic a 12% no fim de 2024, segundo estimativas de 89 casas. Há também quem projete um ritmo ainda mais forte para a próxima reunião: para 24 instituições, o BC aumentará a Selic em 1 ponto percentual, para 12,25%.

As projeções se mostram até mais conservadoras do que o estimado pelos investidores. Conforme mostrava o mercado de opções digitais de Copom no fechamento de sexta-feira, o mercado precificava chance de 31% de que o colegiado elevasse a Selic em 0,75 ponto nesta semana, contra 55% para alta de 1 ponto.

Felipe Sichel, economista-chefe da Porto Asset, está entre aqueles cujo cenário-base contempla uma alta de 1 ponto na Selic, para 12,25%, na reunião do Copom na quarta-feira. Para ele, um ritmo de aperto mais forte é necessário para que o BC “se coloque à frente” da precificação do mercado e gere um choque positivo de expectativa, de forma a apoiar uma convergência das estimativas de inflação em direção à meta de 3% ao ano ao longo do tempo.

“Quando olhamos para a comunicação recente do Copom, em documentos oficiais e na ata, a gente vê três elementos: cenário externo, política fiscal e um relacionado ao ciclo econômico. Toda a informação desde a última reunião do Copom corrobora a ideia de que esses três vetores estão mais desafiadores, o que justifica uma postura mais agressiva”, argumenta Sichel, que projeta Selic de 14,25% ao fim do ciclo de aperto e que se manteria estável pelo menos até o fim de 2025.

Na visão do economista-chefe do banco BV, Roberto Padovani, a atividade econômica crescendo de forma robusta adiciona pressão às perspectivas para a política monetária. Segundo ele, a inflação de serviços segue bastante resiliente pelo tema do mercado de trabalho apertado. Além disso, começam a ficar mais evidentes os efeitos da depreciação cambial na inflação, e estes dois temas têm ligação com a política fiscal expansionista praticada pelo governo.

“O fiscal está presente no desequilíbrio do mercado de trabalho, pelo impulso à demanda, e também no dólar, pela piora na percepção de risco. Ainda que vejamos as medidas anunciadas como positivas, porque elas dão alguma sustentação ao arcabouço, o arcabouço nunca indicou a capacidade de gerar superávits de forma mais rápida. Assim, a dívida tem trajetória de alta, aumenta a insegurança dos investidores e pressiona o dólar e os juros.”

Atualmente, a projeção do BV contempla uma Selic que chega a 13,50% – uma alta de 0,75 ponto em dezembro e janeiro; uma elevação de 0,5 ponto em março e mais uma alta de 0,25 ponto encerrando o ciclo em maio. Na visão do banco, nas duas últimas duas reuniões de 2025, o Copom cortaria os juros em 0,5 ponto e a Selic fecharia o ano a 12,50%.

Padovani acredita que neste momento em que o tema fiscal parece preponderante, a política monetária tem um efeito limitado diante da piora na trajetória da dívida.

“Estamos mais conservadores com o ciclo de aperto monetário porque estamos preocupados com o tema da dominância fiscal. Não adianta sinalizar que vai de 1 ponto em um ciclo longo, já que isso pode gerar a leitura de que o impacto fiscal das altas de juros seria muito negativo e gerar uma intranquilidade no mercado. Não estamos em uma situação tradicional. Há uma dinâmica de dívida que contamina o dólar e faz com que esse risco inflacionário tenha uma outra característica. Por isso achamos que ele tem que ser cauteloso e não entregar tanto juro.”

Camila de Faria Lima, economista-chefe da Canvas Capital, faz um alerta similar. “Talvez a gente não esteja em dominância fiscal no sentido clássico, mas em ‘quase dominância’, no sentido de que a ancoragem das expectativas depende muito mais de uma solução fiscal”, diz.

Estamos mais conservadores com o ciclo de aperto porque estamos preocupados com o tema da dominância fiscal”

— Roberto Padovani

Nesse sentido, Faria Lima crê que é preferível o Copom realizar um processo de aperto monetário mais cauteloso, aumentando o ritmo para 0,75 ponto na reunião de dezembro, ao invés da alta de 1 ponto da Selic. Em seu cenário-base, o Copom subiria a taxa básica de juros a 13,50% em meados de 2025, realizando cortes no fim do ano que vem para 12,50%, de olho em uma desaceleração futura da economia.

A economista, contudo, deixa claro que há um viés para juros mais altos nas suas projeções. “Toda a situação que a gente está vendo hoje é no sentido de um viés para cima em relação a essas projeções. Se não há consistência entre as políticas fiscal e monetária, a monetária tem que avançar mais.”

Mauricio Une, economista-chefe para América do Sul do Rabobank, destaca que há um prêmio de risco mais alto nos ativos locais após a divulgação das medidas de cortes de gastos terem frustrado as expectativas dos agentes. Isso leva a uma perspectiva de um câmbio que acaba se beneficiando menos do aumento do diferencial de juros provocado pela alta na Selic e pela queda dos juros americanos.

A visão global do banco holandês também é a de que a chegada de Donald Trump à Casa Branca deve deixar menos espaço para os cortes de juros pelo Federal Reserve (Fed, banco central americano), o que traz uma limitação na capacidade de apreciação do real.

Diante desses novos choques no câmbio, pressões na inflação corrente e continuidade na desancoragem das expectativas, o BC deveria apertar o ritmo de alta, segundo Une. “Só que a gente acha que seria mais eficaz trazer o ritmo de alta para 0,75 ponto. Temos um câmbio bastante volátil e pode haver surpresas de alta como eventualmente de baixa, a depender do que ocorra no cenário externo. Vale lembrar que o presidente eleito dos Estados Unidos, Donald Trump, só assume em 20 de janeiro e, portanto, temos mais algum tempo”, afirma.

O Rabobank espera uma taxa de câmbio em R$ 5,78 no fim do ano e, por conta disso, o economista avalia que o BC deveria ser um pouco mais cauteloso na condução da política monetária, à medida que o cenário se mantém bastante turvo. “Dá ainda a sensação de que é preciso um pouco mais de dados e de entendimento de como as pressões cambiais vão se materializando e sendo incorporadas pelos agentes econômicos e como o BC acaba tendo que reagir a elas”, afirma.

A projeção do Rabobank é de uma alta de 0,75 ponto na reunião de dezembro, outra de igual magnitude na reunião de janeiro e uma elevação residual de 0,25 ponto em março, levando a Selic a 13%. “Essa alta de 0,25 ponto pode ser maior e, portanto, ficamos com um viés de alta no nosso juro terminal neste momento, a depender dos choques e do que podemos acabar vendo de anúncios de política econômica feitos pela Casa Branca e seu impacto em câmbio e inflação aqui no Brasil, assim como o próprio desenrolar do pacote fiscal no Congresso ao longo das próximas semanas”, conclui.

Ainda que exista divergência quanto à magnitude do aumento de juros nesta semana, um ponto em comum entre os economistas é que o Copom deve continuar sem dar uma orientação clara sobre seus próximos passos.

“O ritmo e a magnitude do ciclo poderão ser ajustados, e no fundo o BC dá tempo para entender o que vem de verdade do lado fiscal”, diz Faria Lima, da Canvas, ao mencionar o real impacto do pacote fiscal, que só deverá ser conhecido após a sua tramitação no Congresso.

Já Sichel, da Porto Asset, acredita que a ausência de um “guidance” não exclui o fato de que uma postura mais enérgica do Copom no comunicado levaria o mercado a antecipar outra alta de 1 ponto percentual da Selic em janeiro. (Colaboraram Arthur Cagliari e Anaïs Fernandes)